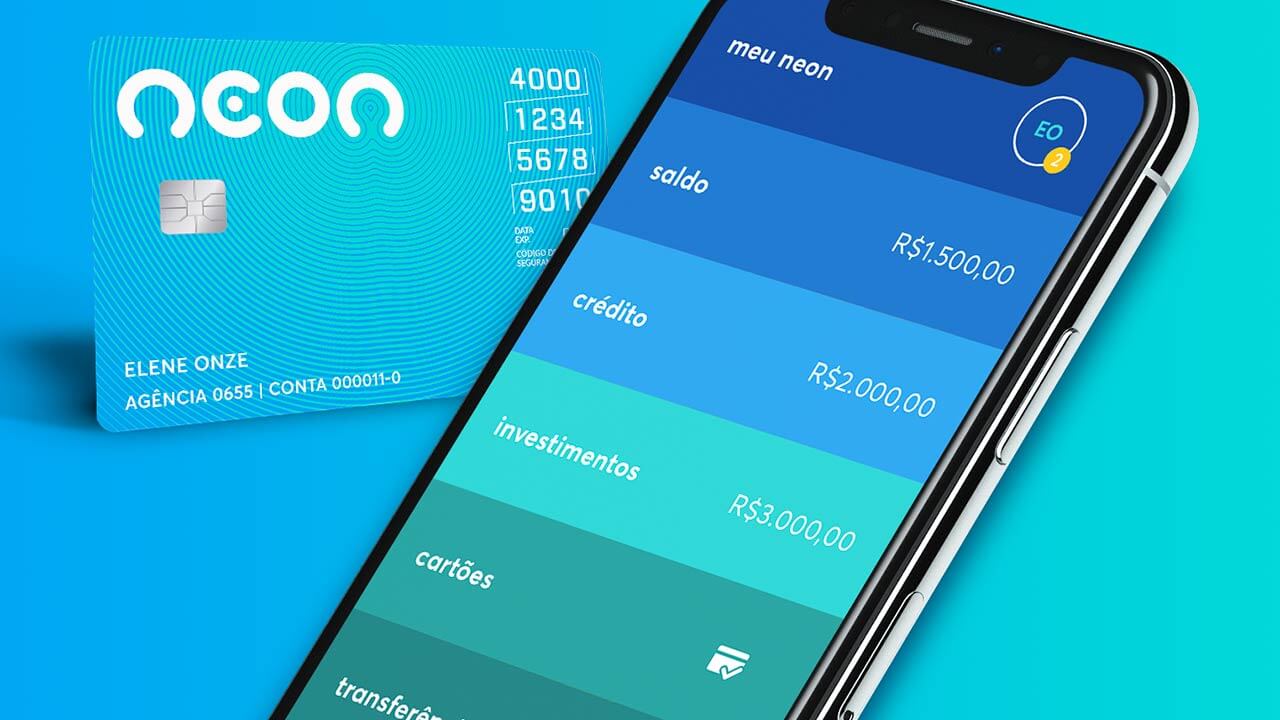

Crédito digital, o que é e como conseguir

Crédito digital é uma modalidade de empréstimo que pode ser solicitada e gerenciada através de plataformas online ou aplicativos de bancos ou fintechs. Essa opção de crédito tem ganhado cada vez mais espaço no mercado financeiro, pois oferece uma maior agilidade e facilidade na hora de solicitar um empréstimo.

Para conseguir um crédito digital, é necessário seguir os seguintes passos:

- Escolha uma instituição financeira: existem diversas opções de bancos tradicionais, fintechs e outras empresas que oferecem crédito digital. É importante pesquisar e comparar as taxas de juros, condições de pagamento e limites de crédito para encontrar a melhor opção para você.

- Faça uma simulação: na plataforma online ou no aplicativo da instituição financeira escolhida, é possível fazer uma simulação de empréstimo. Informe o valor desejado, prazo de pagamento e outras informações solicitadas para saber qual será o valor das parcelas e a taxa de juros.

- Envie as informações e documentos solicitados: para solicitar o crédito digital, é necessário enviar algumas informações e documentos como RG, CPF, comprovante de residência e comprovante de renda. Essas informações podem ser enviadas pela plataforma online ou pelo aplicativo.

- Aguarde a análise de crédito: após o envio das informações e documentos, a instituição financeira irá realizar uma análise de crédito para avaliar a sua capacidade de pagamento e decidir se irá aprovar ou não o empréstimo.

- Receba o dinheiro: se o seu empréstimo for aprovado, o dinheiro será depositado em sua conta bancária em poucos dias.

É importante lembrar que o crédito digital pode ter taxas de juros mais elevadas do que outras modalidades de empréstimo, por isso é importante avaliar bem as condições oferecidas antes de contratar o serviço. Além disso, é importante ter cuidado para não se endividar além da sua capacidade de pagamento.

Benefícios do crédito digital

O crédito digital oferece diversos benefícios em relação a outras modalidades de empréstimo, como por exemplo:

- Agilidade: o processo de solicitação, análise de crédito e liberação do dinheiro é feito de forma totalmente online, o que torna o processo mais rápido e ágil, sem a necessidade de deslocamento até uma agência física.

- Facilidade: a solicitação de crédito digital é bastante simples e fácil de ser realizada, com etapas bem definidas e clareza nas informações prestadas. Isso torna a experiência do usuário mais agradável e descomplicada.

- Flexibilidade: muitas instituições financeiras oferecem flexibilidade nas condições de pagamento do crédito digital, permitindo a escolha de prazos e taxas de juros que melhor se adequem às necessidades do cliente.

- Comodidade: o crédito digital permite que o cliente faça a solicitação do empréstimo e o gerenciamento das parcelas de forma totalmente online, sem precisar se deslocar até uma agência ou ficar em filas de atendimento.

- Conveniência: com o crédito digital, é possível fazer a solicitação de empréstimo a qualquer hora do dia, inclusive aos finais de semana e feriados, sem a necessidade de se adequar aos horários de atendimento de uma agência física.

É importante lembrar que, apesar das vantagens, o crédito digital pode ter taxas de juros mais elevadas do que outras modalidades de empréstimo, por isso é importante avaliar bem as condições oferecidas antes de contratar o serviço e verificar se o crédito digital é a melhor opção para a sua situação financeira.

Pontos negativos do crédito digital

Embora o crédito digital apresente diversos benefícios, também existem alguns pontos negativos que devem ser levados em consideração, tais como:

- Taxas de juros elevadas: em geral, as taxas de juros do crédito digital tendem a ser mais altas do que as de outras modalidades de empréstimo. Isso pode levar a um aumento no valor total do empréstimo e dificultar o pagamento das parcelas.

- Risco de endividamento: como a solicitação de crédito digital é muito fácil e rápida, pode haver um risco maior de endividamento excessivo caso o cliente não tenha cuidado ao solicitar o empréstimo ou não avalie adequadamente sua capacidade de pagamento.

- Falta de contato pessoal: como todo o processo é feito online, pode haver uma falta de contato pessoal com o atendimento ao cliente da instituição financeira, o que pode dificultar a solução de eventuais problemas ou dúvidas.

- Limites de crédito baixos: algumas instituições financeiras podem oferecer limites de crédito mais baixos para o crédito digital em relação a outras modalidades de empréstimo.

- Dependência da tecnologia: como o processo é totalmente online, o cliente precisa ter um acesso confiável à internet e saber utilizar os recursos digitais para solicitar o empréstimo e gerenciar as parcelas.

É importante avaliar cuidadosamente as condições do crédito digital antes de decidir contratá-lo, de forma a verificar se ele é a opção mais adequada para a sua situação financeira e se você tem condições de pagar as parcelas em dia, evitando possíveis problemas financeiros no futuro.

Obrigado por visitar nosso site!

Veja mais em Cartão, Dinheiro, Finanças, Aplicativos, Bancos, Dicas e Imposto.

Veja também nosso site parceiro Folha da Terra